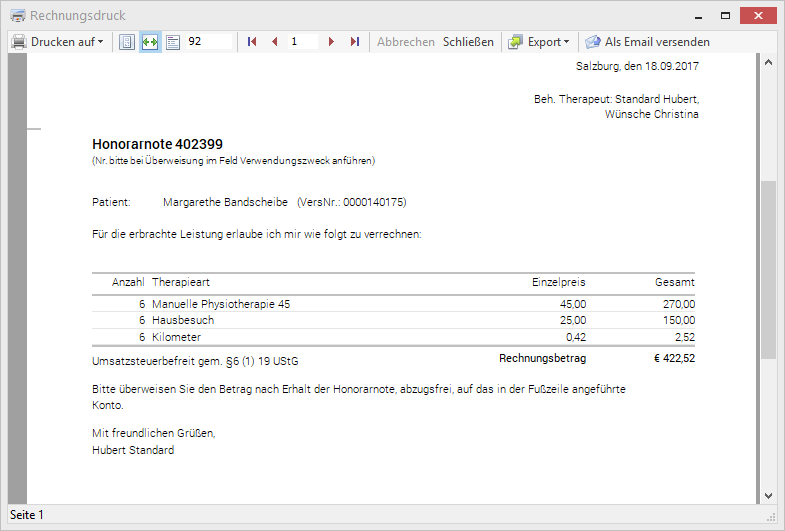

Auf die gesetzliche Bestimmung können Sie verzichten. Die Umsatzsteuervoranmeldung muss vierteljährlich oder monatlich beim Finanzamt abgegeben werden. Doch wenn ein Freiberufler sich auf die eigenen Beine stellen möchte und schon von Vornherein weiß, dass er mit höheren Investitionen rechnen muss, ist die. Im Falle einer Barzahlung bist Du also dazu verpflichtet, sowohl einen Beleg als auch eine Honorarnote zu erstellen und dem Patienten auszuhändigen. Glücklicherweise ist es auch erlaubt, dem Patienten beide Dokumente per E-Mail zukommen zu lassen, was eine Menge Papier (und Kosten) spart.

Umsatzsteuererklärung (Formular U 1). Diese Befreiung wird durch die Kleinunternehmerregelung festgelegt. Den Hinweis zur Befreiung müssen Sie jedoch auf allen Rechnungen angeben.

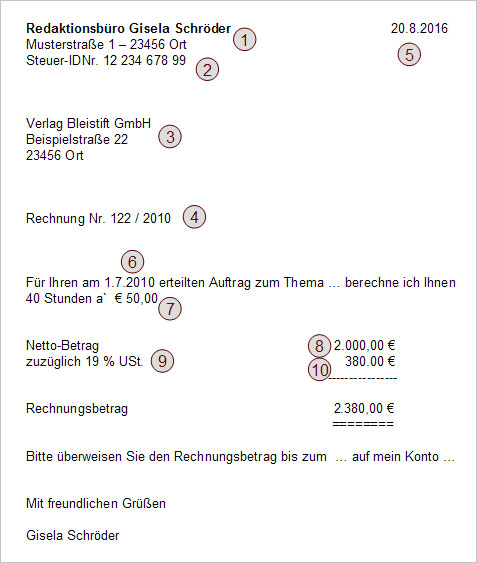

Wir zeigen Ihnen, wie Sie diesen formulieren. Beim Ausstellen von Rechnungen, wie Honorarnoten , sind genaue Vorschriften einzuhalten, damit sie von der Finanz akzeptiert werden. So ist eine der Bedingungen für den Vorsteuerabzug, dass die Rechnung ordnungsgemäß ausgestellt ist.

Je nach Höhe einer Rechnung gibt es jedoch unterschiedliche Formvorschriften. Gesetzliche Regelungen bei Honorarnoten. Im Prinzip läuft es aber immer gleich ab: Sie stellen eine Honorarnote für jene Leistungen aus, die Sie abrechnen wollen. Wurde die Leistung für ein Unternehmen erbracht, so müssen Sie Ihre.

Nutzen Sie unsere praktische Vorlage für Ihr Unternehmen. Bei Fragen wenden Sie sich bitte an die Wirtschaftskammer Ihres Bundeslandes. Alle Angaben erfolgen trotz. Beurteilen Sie rechtssicher umsatzsteuerliche Sachverhalte und minimieren Sie USt-Risiken. Lernen Sie individuell, flexibel, unabhängig und kostengünstig im Büro oder unterwegs.

Eine Honorarnote ersetzt keinen Beleg und ein Beleg ersetzt wiederum keine Honorarnote. Wenn Dein Patient eine Barzahlung bei Dir tätigt, musst Du auf jeden Fall einen Beleg ausstellen, auch wenn zuvor bereits eine Honorarnote ausgestellt wurde. Nicht befreit hingegen ist die Vermittlung sonstiger Leistungen durch Reisebüros für Reisende.

Soweit jedoch der Jahresumsatz der KL die Summe der aus selbstständiger Tätigkeit im Vorjahr € 17. Hier gilt Brutto für Netto. Der Künstler kann nicht zwischen der Erbringung von steuerpflichtigen und steuerfreien Umsätzen wählen.

Sie haben als Kleinunternehmer den Vorteil, das Sie von aufwendigen buchhalterischen und steuerlichen Vorgängen befreit werden. Ihr Nachteil ist, dass Sie keine Vorsteuer geltend machen können. Gänzlich steuerfrei bleibt ein Honorar für nebenberuflich tätige Privatpersonen, wenn es sich um eine einmalige Leistung handelt, deren Honorar weniger als 7Euro beträgt. Doch gilt auch hier: Ausnahmen bestätigen die Regel!

Daher ist sie für den Vorsteuerabzug auch nicht relevant, und muss daher auch keine laufenden Numierierung haben. Für unseren Australienfan: Es zählt das Valutadatum. Sollte als Argument genügen.

Aufgrund der Tatsache, dass bei der Fragestellung NICHT der komplette relevante Sachverhalt dargestellt wir kann. Diese Leistungen sind nicht nach § Nr. Steuerschuldner ist gemäß § 13b Abs.

Der unabhängige Finanzsenat hat über die Berufung des Bw. Können Kleinunternehmer auf die Befreiung verzichten? Der Verzicht ist schriftlich beim Finanzamt zu erklären (Formular U- Optionserklärung).

In diesem Fall stellt der.

Keine Kommentare:

Kommentar veröffentlichen

Hinweis: Nur ein Mitglied dieses Blogs kann Kommentare posten.