Bewirtungskosten abzugsfähig - nicht abzugsfähig sowie 1 abzugsfähige Bewirtung - mit Beispielen zum Verbuchen in SKR03. Da die -Prozent-Regelung für alle bewirteten Personen gilt, also auch für die Mitarbeiter, muss man aus dem gesamten Netto-Rechnungsbetrag in Höhe von 50Euro die Prozent abzugsfähigen Bewirtungskosten (35Euro) sowie die Prozent nicht abzugsfähigen Bewirtungskosten (15Euro) errechnen. Lediglich die Einschränkung, dass Bewirtungskosten entsprechend § Abs.

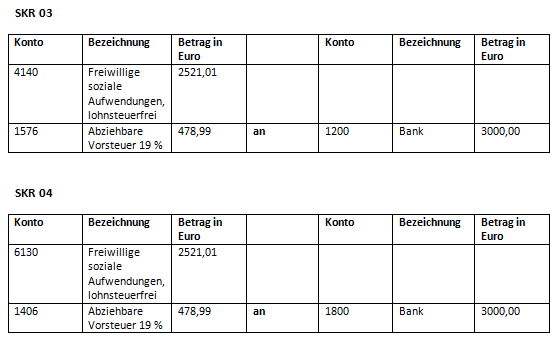

Satz EStG nur zu des Rechnungsbetrages abziehbar sin gilt unabhängig von Rechtsform und Anlass. Auch durch Mitarbeiter eines Unternehmens verursachte Bewirtungskosten sind analog abzugsfähig, sofern diese betrieblichen Zwecken dienen. Die Vorsteuer aus diesen Bewirtungskosten ist aber uneingeschränkt abziehbar. Abarbeitung der Regeln zur Erstellung eines Buchungssatzes. Welche Konten beeinflusst der Geschäftsvorfall?

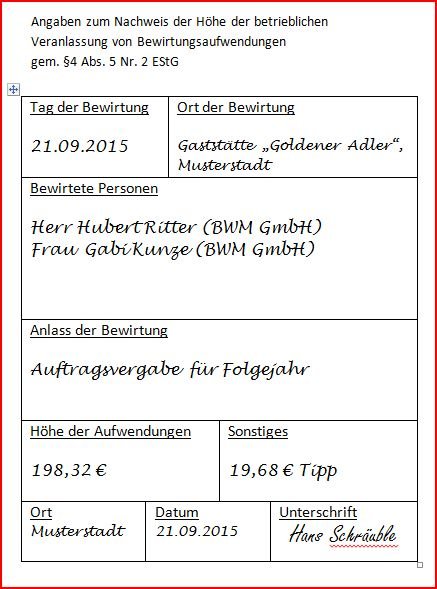

Kosten für Bewirtung sind steuerlich absetzbar - allerdings nur zu Prozent. In voller Höhe können Unternehmer jedoch die Vorsteuer absetzen. Die Bewirtungskosten müssen im Zusammenhang mit der unternehmerischen Tätigkeit stehen, betrieblich veranlasst und in der Höhe angemessen sein. So schreibt es der Gesetzgeber vor. Lediglich der angefallenen Kosten einschließlich der Nebenkosten dürfen als Bewirtungskosten den Gewinn mindern.

Der Restbetrag führt zu nicht abziehbaren Betriebsausgaben. Erfolgt die Bewirtung nicht aus geschäftlichem Anlass, sondern aus betrieblichem Anlass, sind die Bewirtungskosten in voller Höhe als Betriebsausgaben abziehbar. Bewirtungskosten (Bewirtungsaufwendungen) sind Aufwendungen für den Verzehr von Speisen, Getränken und sonstigen Genussmitteln. Es muss hier eine Unterscheidung in eine betriebliche Veranlassung und eine geschäftliche Veranlassung vorgenommen werden. Privat veranlasste Bewirtungskosten haben in der Buchführung nichts zu n. Prozent der Kosten sind nicht absetzbar Als Bewirtungskosten gelten die Aufwendungen für die betrieblich oder beruflich veranlasste Beköstigung anderer Menschen.

Es geht dabei vor allem um Essen und Trinken in Gaststätten. Von den angemessenen Aufwendungen sind nur Prozent als Betriebsausgaben oder Werbungskosten absetzbar. Bewirtungskosten werden unterschieden in: Geschäftsessen: geschäftliche veranlasste Bewirtungskosten für die Bewirtung von Geschäftspartnern und Kunden. Sie dürfen der Betriebsaufwendungen als Betriebsausgaben absetzten. Das heißt, dass Sie bei einem Geschäftsessen in einem Restaurant pauschal des Rechnungsbetrags abziehen.

Die Anzugsbeschränkung von der Bewirtungskosten als Betriebsausgaben oder Werbungskosten ist durch § Abs. Darin wird begründet, dass grundsätzlich der Kosten als privat gelten, da der Bewirtende durch den Restaurantbesuch private Kosten für den eigenen Haushalt einspart. Bewirtungskosten absetzen – Rechenbeispiel: Die Restaurantrechnung beträgt 1Euro brutto (also 1Euro netto plus Euro Mehrwertsteuer).

Gleichgültig, wie viele Personen du eingeladen hast, musst du Prozent vom Nettobetrag für deinen Eigenanteil abziehen. Das macht Euro Bewirtungskosten. Der Nettobetrag der Rechnung beträgt 10Euro und davon dürfen auf das abzugsfähige Bewirtungskosten Konto gebucht werden. Bei deiner Vorsteuererklärung kannst du.

Das ergibt einen Betrag von ,Euro und da auch ein Trinkgeld gegeben wurde, dürfen auch davon auf das Konto an Bewirtungskosten gebucht werden. Insgesamt werden 8im Soll auf das Konto. In einigen Unternehmen werden die Bewirtungskosten erstmal zu 1 erfasst.

Variante 3: Aufteilen am Ende der Periode. Am Ende des Jahres, oder am Ende des Quartals. Die restlichen Prozent des Nettoaufwands werden auf steuerlich nicht abzugsfähige Betriebsausgaben gebucht.

Keine Kommentare:

Kommentar veröffentlichen

Hinweis: Nur ein Mitglied dieses Blogs kann Kommentare posten.